作者:Daren Matsuoka,a16z CCrypto数据科学合伙人,编译:AIman@果米财情

我认为,稳定币如今带来了将10亿人引入加密货币领域的首个可信机遇。

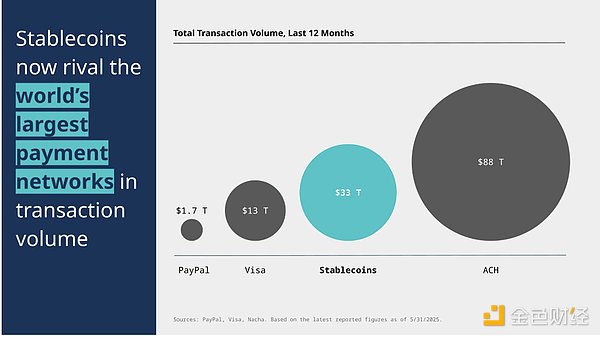

如果你最近没有关注过稳定币的最新数据,可能会感到惊讶。在过去12个月里,稳定币的交易量达到了33万亿美元,持续创下历史新高。

不妨对比一下:这一交易量接近PayPal的20倍、Visa的近3倍,且正迅速接近美国自动清算所(ACH)的规模。

令人惊叹的是,稳定币已跻身这些存在数十年的全球大型支付网络之列。

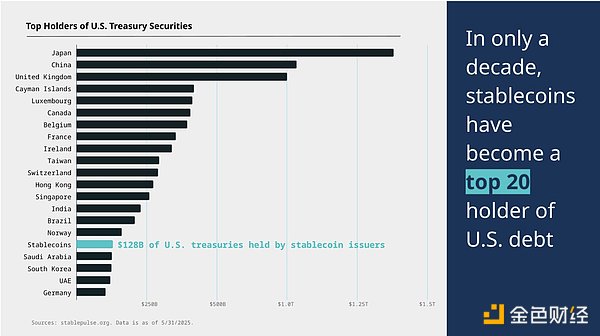

稳定币增长带来的一个结果是,它们持有1280亿美元的美国国债。这使稳定币成为美国国债的前20大持有者,排名超过沙特阿拉伯、韩国、阿联酋和德国等国家。

而这一切都发生在短短十年内。花旗银行最近预测,到2030年,稳定币持有的美国国债可能达到3.7万亿美元,成为该榜单的最大持有者。

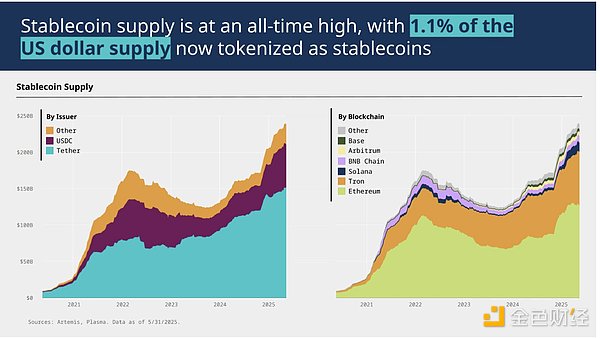

稳定币的供应量正处于历史最高水平,另一个值得关注的数据是,目前超过1%的美元总供应量已被代币化为稳定币。

在发行方层面,USDC和Tether两大巨头占据主导地位。

在基础设施方面,以太坊和Tron继续占据主导地位。但如果聚焦最近几个月,我们会发现Solana、 Arbitrum和Base等公链上的稳定币活动也有显著增长。

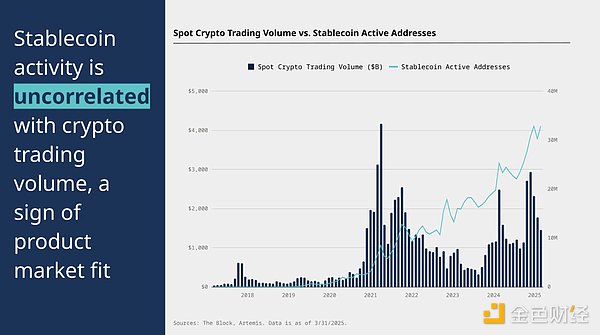

稳定币最让我兴奋的一点是,所有这些活动似乎与整体加密货币交易量不相关,这是有机使用和产品市场契合的标志。

长期以来,稳定币一直被批评仅用于结算投机性的加密货币交易,但这些数据表明情况并非如此。如果仔细观察这两张图表的形态,你会发现稳定币的活动形成了一个独立于交易的“病毒式循环”。

这可能是如今讲述稳定币故事时我最喜欢的图表。

稳定币如今才开始崛起并不奇怪。

在过去几年里,我们在区块链基础设施方面取得了显著进展。有了Solana这样的高吞吐量L1公链,以及Base这样新的以太坊L2扩展解决方案,我们终于能够让稳定币成为适合支付的优质产品。

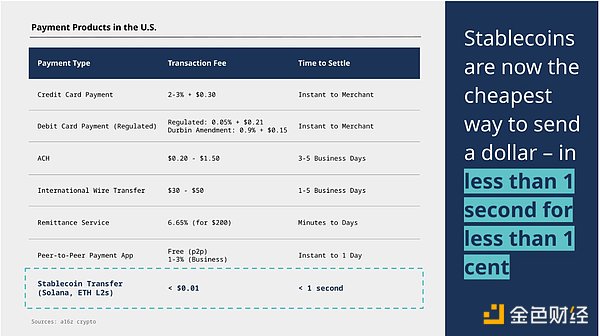

如今,稳定币是转移1美元成本最低的方式——不到1秒就能完成,成本不到1美分。如果将其与美国现有的其他支付方式相比(其中一些方式既繁琐又昂贵),就很容易理解为什么稳定币是合理的选择。

这是基础设施改进如何解锁新应用的一个很好例证,我很期待看到还会有哪些新应用被解锁。

转载请注明:果米财情 » 区块链 » a16z:稳定币的崛起

本文仅代表作者观点,不代表果米财情立场。

本文系作者授权发表,未经许可,不得转载。